Holberg Triton: 10 prosent årlig avkastning!

Hogne Tyssøy og Jann Molnes har i øyeblikket hovedansvaret for å plassere nesten 700 millioner kroner i børsnoterte sjømatselskaper

I følge gresk mytologi var Triton sønnen til havguden Poseidon og havgudinnen Amfitrite. Han fremstilles ofte som halvt menneske og halvt fisk. Et bedre navn på Holbergfondenes sjømatfond er det vanskelig å tenke seg. Når det stormet som verst, kunne Triton blåse i sine konkylieskjell, og havet la seg flatt.

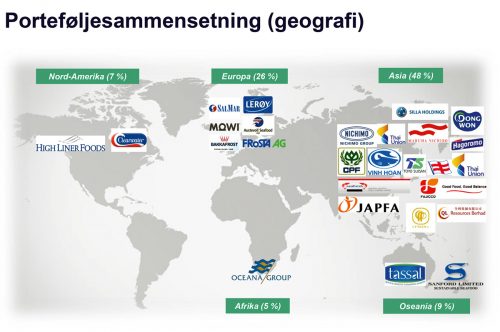

Om Hogne Tyssøy og Jann Molnes har samme evne, skal være uvisst. I en så volatil og usikker bransje som sjømat hadde nemlig det vært svært nyttig. De to forvalter pengene i Holberg Triton, og har i øyeblikket hovedansvaret for å plassere nesten 700 millioner kroner i børsnoterte sjømatselskaper — til størst mulig glede for eierne. Om Hogne og Jann ikke kan legge havet flatt ved å blåse i skjell, har de i det minste redusert risikoen ved å spre investeringene over ulike bransjer og geografiske regioner. I det følgende skal det handle om Holberg Triton, verdens eneste rendyrkede sjømatfond, som siden starten i 2015 har gitt investorene en årlig avkastning på like oppunder 10 prosent. Det er Hogne Tyssøy og Jann Molnes godt fornøyd med.

Sistnevnte er fra Vigra utenfor Ålesund og jobbet for Seafood Farmers under oppveksten og i skoleferier. Etter et par år på fabrikktråler i Barentshavet og studier i siviløkonomi ved BI i Sandvika utenfor Oslo, jobbet han i tre år som analytiker i Postbanken Verdipapirfond. Fra 1997 til 2000 var han forvalter i DnB Investor og fra 2000 til 2003 aksjemegler i Danske Bank i Oslo med hovedansvaret for nordiske aksjer. Siden 2006 har Jann jobbet i Holbergfondene, de senere årene som forvalter i sjømatfondet Triton.

Hogne Tyssøy begynte som læregutt i fondsavdelingen til Bergen Bank i 1985, og er stril. Peder O. Lie og Øystein Lie er av fetterne. Hogne var nettopp ferdig med økonomisk gymnas, og planen var videre studier. I stedet ble det ti år i Bergen Bank/DnB i en kombinasjon av jobb, skole og utdannelse ved bankakademiet, NHHK, og fondsmeglerstudiet. De siste årene var han leder for aksjemeglervirksomheten til DnB i Bergen. Deretter var han aksjeforvalter i Vesta Forsikring i fem år, og blant annet med på å etablere et globalt shippingfond på vegne av «Vesta Skandia»-konsernet. I 1997 overtok han som investeringsdirektør i Vesta Fondsforvaltning.

— Etter hvert ble det litt for mange endringer på eiersiden, og sammen med noen kolleger begynte vi å sysle med tanken om å etablere et eget fondsforvaltnings-selskap i Bergen, forteller Hogne. — Våren 2000 så Holbergfondene dagens lys, med i alt seks gründere. Det første fondet — Holberg Likviditet, som vi fortsatt har, hadde noen hundre millioner i fondskapital ved utløpet av det første året. Da hadde vi i tillegg startet Holberg Norden og rett før årsskiftet 2000/2001 også Holberg Norge. Fra starten hadde vi altså tre fond. I dag har vi ni. Egentlig er jeg mest stolt av at vi klarte oss gjennom de tre første årene. Starten var kort sagt dårlig timet. Verdens aksjebørser falt sammenhengende fra 2000 til 2003; Oslo Børs med hele 50 prosent. Det var en svært krevende start, erindrer Tyssøy, som altså var en av de seks gründerne.

— Hvem eide Holbergfondene fra start?

— De ansatte hadde ca. halvparten. Resten var eid av kjente personer og familier i Bergen som trodde på oss, f.eks. Trond Mohn, Rieber-familien, Neumann-, Berge Larsen- og Teigland-familiene, for å nevne noen. Helge Møgster var også indirekte med som eier en periode.

— Er det «sjømatpenger» på eiersiden i dag?

— Nei. De ansatte har fortsatt ca. 50 prosent, og nå er alle 26 med. I tillegg har vi rundt 10 eksterne, i praksis de samme som fra start. I snitt har eierne fått igjen startkapitalen 6-7 ganger bare i form av utbytte. I tillegg har mange av dem fått hyggelig avkastning på egne penger investert i våre fond, samt vært med på verdistigningen av selskapet. I øyeblikket forvalter Holbergfondene ca. 20 milliarder kroner i fem aksjefond og fire rentefond. Vi kan gi kundene råd om egne fond og om generell kapitalforvaltning. Men vi har ikke konsesjon til å drive aktiv forvaltning og rådgivning om aksjekjøp. Det tilligger aksjemeglere. Men vi foretar selvsagt grundige analyser av enkeltselskaper i forbindelse med egne investeringer, sier Tyssøy.

— Gjennom våre fond har det nok passert 30-40 milliarder kroner siden starten, overtar Jann Molnes. — Alt dette er i prinsippet investert i aksjer og rentepapirer. I dag utgjør aksjefondene ca. syv milliarder kroner, penger som er investert i selskaper på børser over hele verden. De siste årene har vi også satset tungt på sjømatsektoren gjennom Holberg Triton, et globalt sjømatfond.

— Har Holbergfondene vært en suksess?

— Det må andre avgjøre, svarer Tyssøy. — Men vi er i alle fall den eneste gjenværende og uavhengige fondsforvalteren av noe størrelse i Norge som er startet etter år totusen. Vi har mange konkurrenter, men er den største norskeide og uavhengige.

— Hva mener du med det?

— At vi ikke er eid av banker eller andre finansinstitusjoner. Vi står helt på egne bein.

— Hvem driver de største fondene i Norge?

— DnB gjennom DnB-Asset Management er størst. KLP, Nordea og Storebrand er store, mens vi har en markedsandel på ca 2%.

fondene skulle dra i gang en

venturefond for sjømat-selskaper. Resultatet ble i stedet aksjefondet Holberg Triton. (Foto: Torbjørn Rasmussen.)

28. FEBRUAR 2015 SÅ SJØMATFONDET Holberg Triton dagens lys.

— Allerede i 2012 begynte Jann og jeg å sysle med tanken om å etablere et rendyrket sjømatfond. En annen av mine fettere, professor Øystein Lie, hadde foreslått at vi skulle starte et venture-fond innen sjømat, altså et fond for å investere i og utvikle nyetablerte selskaper, forteller Tyssøy.

— Men det er ikke vår forretningsidé. Holbergfondene har alltid satset på børsnoterte selskaper, overtar Molnes. — Veien fra Øysteins venturefond var likevel ikke lang over til Holberg Triton. I 2012 startet vi det møysommelige arbeidet med å kartlegge alle børsnoterte sjømatselskaper i verden. I sum snakker vi om nesten 250 selskaper. Vi ønsket full oversikt over de historiske regnskapene. Hogne og jeg så raskt potensialet, men det tok over ett år å overbevise styret om at et rent sjømatfond var en god idé. Sent i 2014 fattet styret sin beslutning, og Holberg Triton ble lansert 28. februar 2015.

— Hva var styrets ankepunkter?

— Det var nok flere forhold, sier Molnes. — Ett om vi ville klare å gjøre fondet stort nok. Ett annet om vi skulle satse såpass smalt. Vi hadde jo alltid vært generalister. Triton er definitivt vårt mest spissede fond.

Ingen andre i Norge har prøvd noe lignende, og på verdensbasis er det kun et fond i alpelandet Sveits som primært satser på sjømat. Triton er imidlertid det eneste globale aksjefondet som krever at porteføljen kun skal bestå av selskaper som er vesentlig basert på marine drivkrefter. I realiteten er fondet unikt.

— Hvordan har det gått?

— Vel, vi startet med «luen i hånda». I løpet av det første året hadde vi hentet inn ca. 100 millioner kroner. Mange var skeptiske til prosjektet, også i sjømatnæringen. De fleste av våre investorer er privatpersoner. Selskaper setter normalt sin likviditetskapital i banker eller likviditetsfond. I dag har Triton en kapital på ca. 670 millioner kroner, forteller Tyssøy, og fortsetter:

— De første par årene vokste fondet jevnt og trutt. Så fikk vi et lite tilbakeslag i 2017 og første del av 2018, før det igjen har økt. Per 15. mai i år har den akkumulerte avkastningen siden starten vært ganske nøyaktig 50 prosent, eller 9,6 prosent i snitt per år. Det er netto, altså etter vårt årlige forvaltningshonorar på to prosent. Det er vi godt fornøyde med.

— Men så har da også utviklingen i sjømatnæringen vært strålende siden 2015?

— Det er i og for seg riktig , skjønt jeg vil spesifisere til oppdrettslaks, svarer Jann Molnes. — Det er primært lakseselskapene som har gjort det bra.

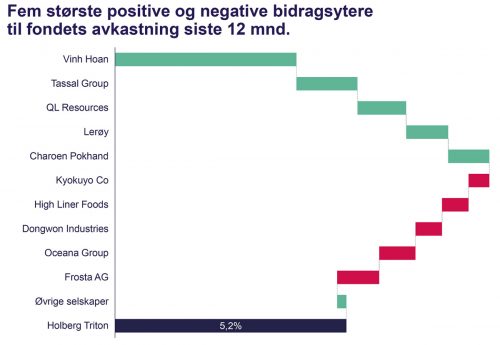

— Glem ikke Vinh Hoan Corp. i Vietnam, som driver oppdrett av pangasius. I fjor var det dette selskapet som bidro mest til vår avkastning, sier Tyssøy, og fortsetter: — De siste tre årene har Triton hatt en årlig avkastning på ca. 14 prosent. Det er en god del lavere enn sjømatindeksen ved Oslo Børs, men vi satser altså bevisst globalt, og reduserer risikoen ved å spille på flere hester samtidig. Det er slett ikke gitt at aksjekursene til de børsnoterte norske lakseselskapene vil stige like mye de neste tre årene som de tre årene vi nå har lagt bak oss. Jeg vil vel heller mene at det er tvilsomt.

— Hvor stor skal porteføljen være ved neste årsskifte?

— Det vet jeg ikke. Men i 2025 bør Triton minst forvalte et par milliarder kroner. Det er ambisjonen. Nå har vi holdt på lenge nok til at markedet har begynt å «rate» fondet, og dermed er det blitt mer interessant. Ved siden av enkelte helsefond var faktisk Holberg Triton det fondet i Norden med høyest avkastning i 2018. Det blir selvfølgelig lagt merke til, sier Molnes, som kan fortelle at Holbergfondene nå vurderer å lansere Triton mer aktivt internasjonalt.

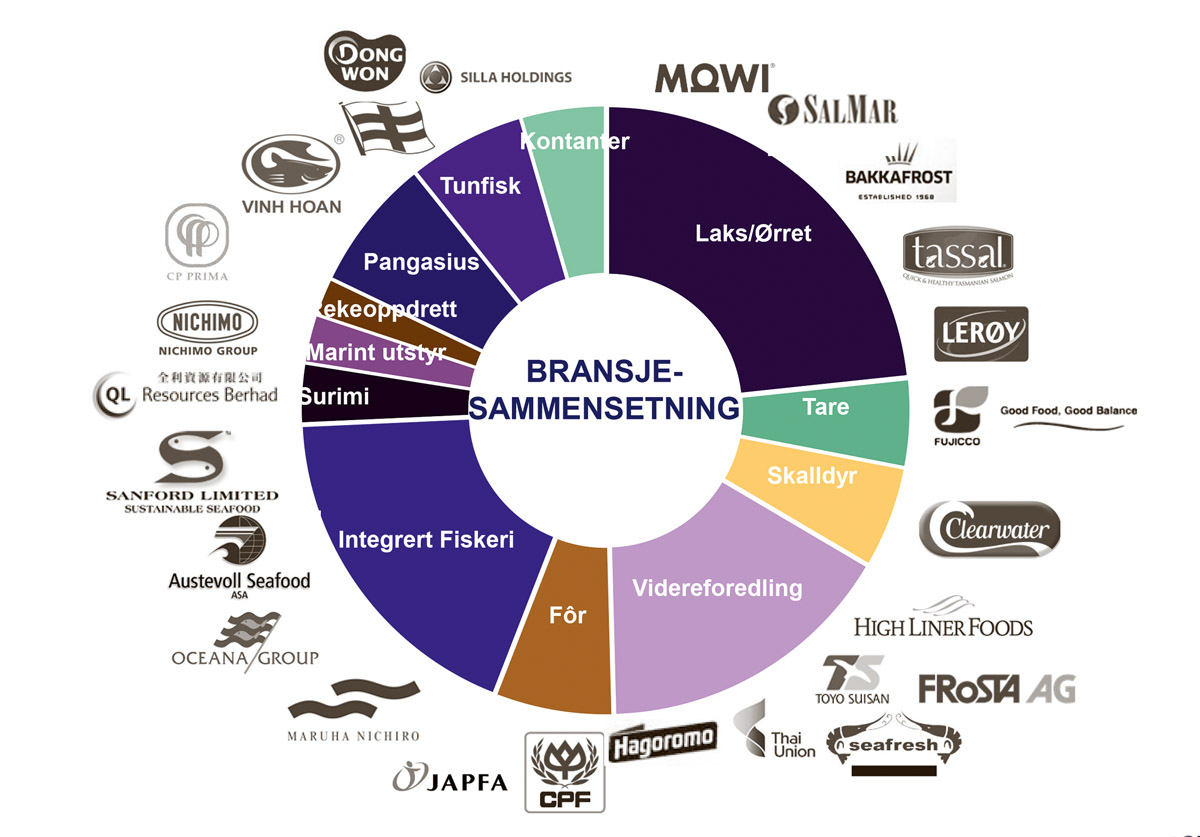

I DAG HAR HOLBERG TRITON 26 selskaper i porteføljen. Det er en passende størrelse. Tyssøy og Molnes ønsker maks 30 selskaper. Blir det flere mister man lett oversikten. Det blir mer og mer fokus på bærekrafts-prinsipper, og da må man ut og besøke selskapene, gjerne et par ganger per år.

— Hvor mange prosent av Triton-porteføljen er norske penger?

— Litt vanskelig å si, men kanskje 80 prosent, svarer Tyssøy, og fortsetter: — Vi har alle typer investorer, og alt i alt noen tusen. Minste innskudd er tusen kroner. De største har investert titalls millioner. I det siste har vi også fått en del sjømataktører som kunder, blant annet et av landets største fiskebåtrederier. Skal jeg tippe vil jeg tro at ca. 10 prosent av innskuddene er «sjømatpenger».

— Hvor lenge er investorene inne i Triton i snitt?

— Det er også vanskelig å besvare, overtar Molnes. — Men generelt tenker de langsiktig, og i snitt kanskje fem år.

— Historien er interessant. Men det er fremtiden som teller. Hva forventer dere av avkastning på to til fem års skikt?

— Å nei. Det skal vi vokte oss nøye for å si noe om. Men vi har selvsagt ambisjoner om å levere gode resultater, og vet mye om potensialet i vår portefølje. P/B er et mye brukt begrep i vår verden. Det viser selskapets børsverdi (P) i forhold til den bokførte egenkapitalen (B). I snitt for våre 26 selskaper er P/B ca. 1,6. Selskapenes børsverdi er altså 1,6 ganger den bokførte egenkapitalen, hvilket må sies å være lavt for sjømatselskaper. I dette ligger forhåpninger om at aksjekursene vil stige. På Oslo Børs, som er en kapitaltung markedsplass, er P/B over to i snitt. Økonomisk avkastning er også viktig. For de 26 selskapene i Triton har den gjennomsnittlige avkastningen på egenkapitalen vært ca. 13 prosent de siste fem årene, mot bare 5,3 prosent for selskapene på Oslo Børs, sier Tyssøy.

— Hva bør avkastningen være for at dere skal være fornøyde?

— Siden starten i 2015 har vi klart nesten 10 prosent per år. Det er et anstendig resultat som vi kan stå for, svarer Molnes, og Tyssøy nikker enig: — Da dobler man pengene på syv år, og det må være hyggelig. Sjømatselskapene i vår portefølje verdsettes omtrent like høyt i dag som da vi startet for snart fem år siden. Det tyder ikke på at potensialet er hentet ut. Vekstforventningene i sjømatbransjen er fortsatt til stede i aller høyeste grad. Ideelt sett skulle vi selvsagt bare ha investert i lakseselskaper de siste 3-4 årene, men det er viktig å understreke; Triton er et globalt sjømatfond, ikke et laksefond. Bare 25 prosent av selskapene i vår portefølje driver med laks. Vi «plukker» selskapene ut fra forventet inntjening og risiko. Så langt har vi holdt oss unna Grieg, NRS, Atlantic Sapphire, AquaGroup og NTS av de norske børsnoterte selskapene, sier Tyssøy.

Molnes er rask med å understreke at avkastningen kan variere mye fra år til år:

— I 2016 var avkastningen smått utrolige 35 prosent, særlig takket være første halvår og en veldig gunstig valutautvikling. I 2017 gikk vi omtrent i balanse og i 2018 vel 11 prosent i pluss. Så langt i år er vi faktisk litt i minus. Sjømat er med andre ord en veldig volatil bransje, hvilket forklarer at vi investerer i selskaper innen alle segmenter. Laks og pangasius har uten tvil gitt den beste avkastningen for Triton så langt. Det er slett ikke sikkert at det vil gjenta seg i årene som kommer.

— Hvorfor investere både i Austevoll Seafood og Lerøy. Er ikke det langt på vei samme selskap?

— Det kan du si. Austevoll Seafood har jo aksjemajoriteteten i Lerøy. Men samtidig har selskapene ulike drivere. Austevoll har fått orden på aktivitetene i Sør-Amerika, og vi mener at aksjekursen er priset lavt. Derfor er Austevoll Seafood en meget fornuftig investering, svarer Tyssøy.

— Hvorfor ingen islandske selskaper i porteføljen?

— Likviditeten i de børsnoterte selskapene på Island er for lav. Dessuten er de allerede priset høyt. Men Island står på vår agenda, så dette kan endre seg. Men det er klart at den høye ressursskatten teller negativt.

— Hva med landbasert matfiskoppdrett?

— Foreløpig sitter vi på sidelinjen. Dette er en svært risikabel bransje. Men vi noterer oss at både Nordic Aquafarms og Atlantic Sapphire er godt i siget. Dessuten er vi inne både i Lerøy og Bakkafrost, som bygger verdens største landbaserte anlegg for storsmolt. Den dagen noen kan dokumentere at de har lyktes med matfiskoppdrett på land, skal vi stå på døren. Vi er ikke et venturefond og tar ikke «tidligfase»-risiko, understreker Molnes.

DE FLESTE AV SELSKAPENE I Triton har vært med i fondet siden start. Noen er ute etter oppkjøp, noen få etter salg.

— Vi er hele tiden på jakt etter nye selskaper, og har 50 såkalte «utfordrere» som vi følger ekstra tett. NRS og Grieg står på denne listen, forteller Molnes.

— Det er svært tidkrevende å analysere nye selskaper, og vi er stort sett velkomne over alt, overtar Tyssøy. Han er ubeskjeden nok til å hevde at Holberg Triton har skaffet seg mye verdifull kompetanse om sjømatsektoren, ikke bare i Norge og Europa, men over alt i verden hvor det jobbes med sjømat.

— Det er ikke mange forvaltere som har evnen til å tenke langsiktig, sier Molnes. — Alt for ofte fristes man til å hente ut kortsiktige gevinster. Vi prøver å se de lange linjene, og derfor kan det ta tid mellom hver gang vi kjøper og selger.

— Hva er den største tabben dere har gjort til nå?

— At vi kom i gang for seint. Mye av den fantastiske utviklingen som har bidratt til å profesjonalisere og kommersialisere sjømatsektoren, ikke minst produkt- og distribusjonsutviklingen, var allerede godt i gang da Triton ble etablert, sier Tyssøy, og fortsetter: — Sjømat er en fantastisk bransje. Ingen annen matproduserende næring er mer bærekraftig og har større potensial. Norge skal femdoble verdiskapingen i sjømat innen 2050. Det er fullt mulig, men forutsetter at vi løser noen utfordringer og knekker noen koder. Vi har 55.000 kilometer kystlinje og Golfstrømmen som gir oss unike biologiske og klimatiske forutsetninger for å lykkes. Jeg er en av dem som har også har tro på offshore havbruk, selv om det først kommer for fullt fra 2025. Sjømatkonsumet i verden øker med 6-7 prosent hvert eneste år, og har gjort det lenge. Vi ser ingen forhold som tilsier at dette skal endre seg de neste 15-20 årene. Dette budskapet tror jeg virkelig på, og kan gjenta i søvne.

— Hva er den beste investeringen dere har gjort til nå?

— Nevnte Vinh Hoan i Vietnam kommer selvsagt høyt opp, sammen med Bakkafrost. Begge selskaper leverer strålende økonomiske resultater, og det er normalt en tett kobling mellom resultat og aksjekurs.

— Hvordan plukker dere ut selskapene dere skal investere i?

— For å svare med ett ord: HOLBERG! Vi går etter selskaper med H for høy avkastning, O for overbevisende vekstutsikter, L for dyktig ledelse, B for bærekraftig produksjon, E for eierfokus, R for «regnværsbeskyttelse» og G for at aksjene er grådig billige.

Så enkelt og så vanskelig er det, sier Tyssøy. — Med «regnværsbeskyttelse» mener vi at selskapene kan står for en støyt; enten ved en sterk balanse eller solide eiere, eller ved å ha en spesielt sterk posisjon i markedet, supplerer Molnes. — De tre viktigste bokstavene er nok L, B og E. Mitt drømmescenario er en ledelse bestående av aktive eiere — gjerne gründere, som vet hva de driver med og er enige om hvor de skal. Møgster-familien i Austevoll Seafood og Lerøy er det jeg vil kalle et typisk eksempel.

— Er det tryggere å investere i norske og «nære» selskaper enn i de som ligger på andre siden av kloden?

— Nei. Vi vet aldri hvor uværet kommer. Det kan like gjerne være i Norge, som i Canada eller Malaysia. Politisk risiko er noe av det vi liker minst, og på dette er det nesten verst i Norge, sukker Molnes.

— Politisk risiko og uforutsigbarhet reduserer verdiene av sjømatselskaper over hele verden. Debatten om skatt på ressursrenten i fiskeriene og særskatt på oppdrett bidrar ikke akkurat til å dra aksjekurser i vært!

— Behersker dere alle selskaper like godt?

— Nei, det gjør vi nok ikke. Men med «bare» 26 å forholde oss til, vil jeg påstå at vi kan og vet det meste. Vi har besøkt de fleste bedriftene i ulike deler av produksjonen, hatt samtale med ledelse, kunder, konkurrenter og analytikere. Men for all del; vi har fortsatt mye å lære. Selv om det er store sjømatselskaper i Kina har vi valgt å holde oss unna dette landet. Det er fortsatt for risikabelt. Det samme gjelder Russland, mener Tyssøy.

— Kan den tradisjonelle delen av norsk sjømatnæring bli like lønnsom som oppdrettsbransjen?

— Et godt spørsmål. Det er ingen tvil om at strukturprosessen i flåteleddet har styrket lønnsomheten. Men fortsatt har de fleste rederiene for små kvoter i forhold til den kapitalen de skal forrente. Kvotene per fiskebåt er generelt mye større i Danmark og på Island. Foredlingsindustrien i hvitfisk har fortsatt en vei å gå. På kort og mellomlang sikt har denne delen av næringen ingen mulighet til å oppnå tilsvarende lønnsomhet som i oppdrett, mener Molnes.

— Hvem er de dyktigst sjømatlederne i Norge?

— Det er mange svært dyktige ledere, både i de børsnoterte og private selskapene.

— Nok diplomati. Hvem er topp tre, Jann?

— Helge og Arne Møgster i Austevoll Seafood, Henning Beltestad i Lerøy Seafood Group og Olav-Andreas Ervik i SalMar.

— Det var i børsnoterte selskaper. For egen del trekker jeg gjerne frem Lie-familien, Halstensen- og Østervold-familiene i Austevoll og på Sunnmøre folk som Sigurd Teige. Gerhard Alsaker og Ola Braanaas kan nevnes, for ikke å glemme Strøm og Olaisen i Nova Sea. Egentlig står det dyktige sjømatledere i kø, avslutter Hogne Tyssøy.

Pangasius-oppdrett på topp! |

||

| Pangasius-oppdrett på topp!

Her følger en rask presentasjon av de ti største selskapene i Holberg Triton per mai 2019, rangert etter hvor stor andel de utgjør av fondets totale verdi. Til sammen står de ti største selskapene for 52,8 prosent av fondets samlede investeringer i sjømataksjer. 1. Vinh Hoan Corp. – 7,2 prosent 2. Lerøy Seafood Group – 6,7 prosent

3. Bakkafrost – 5,7 prosent 4. Clearwater Seafood – 5,4 prosent 5. Oceana Group – 4,8 prosent

6. Sanford Ltd. – 4,7 prosent 7. Fujicco – 4,7 prosent 8. Austevoll Seafood – 4,6 prosent

9. Toyo Suisan Kaisha Ltd. – 4,5 prosent 10. CPF – 4,5 prosent

|

||